A la une

Cet article est issu de la revue Dialogues économiques éditée par AMSE.

Quand les prix de l’immobilier augmentent, les investissements des entreprises sont affectés. Pour celles qui possèdent le plus de biens immobiliers, le mariage est heureux et les investissements augmentent. Pour celles en possédant le moins, c’est un mariage pluvieux et les investissements baissent. C’est ce qu’étudient Denis Fougère, Rémy Lecat, et Simon Ray en en s’intéressant aux frictions de financement.

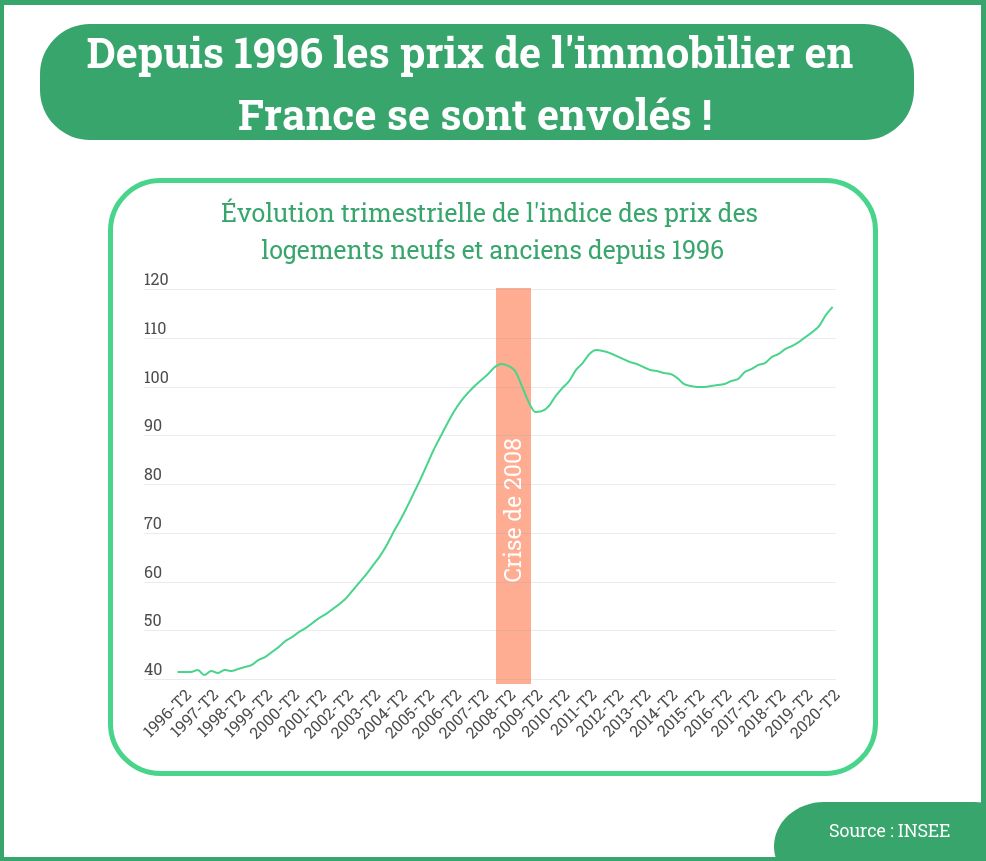

Depuis 1998, on constate en France une augmentation des prix immobiliers qui ne cesse de croître. Selon l’INSEE, les prix des logements anciens ont plus que doublé entre 1998 et 2018. Quels sont les facteurs derrière une telle hausse des prix ? D’une part, le nombre de ménages a enflé. Cela est dû à la croissance de la population mais aussi à une réduction de la taille de ces ménages : moins de personnes partagent aujourd’hui un même logement, ce qui nécessite un nombre accru de logement et constitue donc un accroissement de la demande. D’autre part, les taux d’intérêts des crédits ont à la fois diminué (cela permet « d’absorber » une partie du prix de vente d’un bien immobilier, car les intérêts à rembourser sont moins importants) et se sont allongés (ce qui permet d’étaler les remboursements sur de nombreuses années).1

Cet accroissement des prix a un effet sur les ménages et notamment sur l’accès à la propriété, les primo-accédants étant désavantagés par rapport aux personnes possédant déjà des biens immobiliers. Les entreprises sont aussi affectées, puisque l’immobilier résidentiel et l’immobilier d’entreprise sont en concurrence pour la ressource foncière, la composante qui explique la hausse des prix de l’immobilier. C’est ce qu’étudient Denis Fougère, Rémy Lecat, et Simon Ray, qui montrent que l’effet de la hausse des prix sur les entreprises va dépendre de leurs possessions immobilières.

Rien n’est tout rose ou tout bleu ?

Comment définir les effets d’un gonflement des prix de l’immobilier sur les entreprises ? En économie, comme dans beaucoup de sciences, deux méthodes existent : la méthode théorique et la méthode empirique. Denis Fougère, Rémy Lecat et Simon Ray ont créé un modèle théorique et l’ont ensuite testé à l’aide de données empiriques. Il n’existe pas de base de données en France recensant exactement toutes les possessions immobilières des entreprises. Cependant il est possible d’arriver à une approximation robuste, soutenue par différents tests statistiques, en utilisant des bases de donnéesdonnées comme celles des notaires de France.

Ce faisant, deux effets distincts se dégagent pour les entreprises françaises. Celles détenant le moins d’immobilier subissent un effet négatif. En effet, l’immobilier est intégré à ce qu’on appelle les coûts de productions de l’entreprise. L’augmentation de son prix baisse donc les capacités d’investissement de l’entreprise. Ainsi, pour une augmentation de 10% des prix de l’immobilier, le taux d’investissement des entreprises les moins dotées en immobilier diminue de 1 point de pourcentage. En revanche, pour les entreprises comptant le plus de biens immobiliers l’augmentation du prix de l’immobilier a un effet inverse : 10% de hausse des prix de l’immobilier engendre jusqu’à 6 points de pourcentage d’investissement en plus ! Les effets mesurés ici sont sur l’investissement productif des entreprises, c’est-à-dire tout ce qui leur permet d’augmenter leur production comme des achats de machines plus performantes. Mais comment l’achat de machine se retrouve-t-il lié au prix de l’immobilier ?

Une question de confiance

Quand les entreprises veulent faire des investissements, elles ont besoin de financement. Comment en obtenir ? Rien de plus facile, les banques sont là pour ça ! Mais les banques sont, de prime abord, méfiantes quant à la capacité de remboursement des entreprises. De l’autre côté, les entreprises ont besoin de financement pour investir et croitre, c’est ce que les économistes appellent les « frictions de financement », en d’autres termes, tout investissement qui, bien qu’étant optimal, ne peut être financé (quelque soient les raisons de son non financement, ici la suspicion des banques).

Les banques n’ont pas confiance et les capacités des entreprises à emprunter se retrouvent limitées. Comment faire ? En utilisant un « collatéral ». Le collatéral, à l’image du gage lors d’un prêt sur gage, est un bien qui peut être saisi en cas de non-remboursement du crédit ou de non-respect du contrat d’investissement. Pour les entreprises, ce gage prend souvent la forme d’un bien immobilier. Grâce à ce « collatéral » immobilier, les banques se trouvent rassurées et les entreprises obtiennent leurs fonds. Ainsi, plus les entreprises possèdent de biens immobiliers, plus elles peuvent obtenir des financements et investir.

L’étude de ces « frictions de financement » est un des grands sujets de la macro-économie, la partie de l’économie qui s’intéresse aux systèmes financiers de manière globale. En effet, dans un monde où la distribution du capital serait optimale, de telles frictions n’existeraient pas. Leurs causes et conséquences sont donc particulièrement intéressantes à étudier pour les économistes. L’augmentation du prix de l’immobilier a favorisé les entreprises en possédant le plus. Cela met en avant une répartition non optimale des capitaux parmi les entreprises françaises. Mais que faire pour se rapprocher d’un financement optimal des entreprises ?

Nul ne sait ce que l’avenir réserve

Connaître les effets, les théoriser et les montrer de manière empirique sont des étapes essentielles. Il n’y a jamais de solution sans problème. Ici, Denis Fougère, Rémy Lecat, et Simon Ray constatent un accès différencié au financement pour les entreprises. Celles qui ne possèdent pas de biens immobiliers, mais qui peuvent posséder des actifs sans valeur marchande (tels que des outils très spécifiques à une activité), sont désavantagées dans leurs recherches de financements et donc dans leurs investissements et finalement, leur croissance. Pourtant, certains de ces investissements auraient pu permettre des gains de production.

Pour parvenir à contrer cet effet, plusieurs solutions sont possibles. Si baisser les prix de l’immobilier est difficile, l’Etat ne pouvant agir sur les prix qu’à travers les plans d’urbanisme ou l’accès au crédit (qu’il faudrait ici réduire, ce qui pourrait avoir des conséquences sociales néfastes), d’autres stratégies peuvent être mises en place. Par exemple, les politiques publiques peuvent faciliter l’accès à des financements sans collatéraux comme le fait déjà la Bpifrance, la Banque Publique d’Investissement créée en 2012 et chargée de soutenir les petites et moyennes entreprises. Enfin, avec le développement de plus en plus important du télétravail, la place de l’immobilier dans les entreprises est en train de changer et si la possession d’immobilier se fait plus rare, les modalités de financement risquent de changer. À voir si ce sera pour le meilleur ou pour le pire.

Référence :

Fougère D., Lecat R., Ray S., 2019, "Real Estate Prices and Corporate Investment: Theory and Evidence of Heterogeneous Effects across Firms", Journal of Money, Credit and Banking, 51(6), 1503-1546

Note :

1. Rubinstein M., 2013, "Variation des prix de l’immobilier résidentiel en France depuis 1998 : causes et conséquences," Revue d'économie financière, 0(3), 253-272